中邮证券有限责任公司李帅华,魏欣近期对正海磁材进行研究并发布了研究报告《聚焦磁材主业,无重稀土产品性能不断提升》,给予正海磁材增持评级。

正海磁材(300224)l投资要点公司发布2024年年报和2025年一季报,2024年公司实现营业收入55.39亿元,同比-5.70%;实现归母净利润/扣非归母净利润0.92/0.60亿元,同比-79.37%/-84.37%。2025年Q1公司实现营收/归母净利润/扣非归母净利润14.59/0.69/0.63亿元,同比+24.38%/-10.94%/-5.92%。公司2024年业绩下滑主要由于:(1)高性能钕铁硼永磁材料行业竞争激烈,下游应用领域价格下降等因素影响,公司产品价格承压,毛利率同比下降。(2)公司对新能源汽车电机驱动业务进行经营优化及业务收缩,该业务板块未实现的递延所得税资产、员工安置和存货处置等优化收缩成本减少2024年度净利润1.15亿元。(3)公司对存货等资产计提减值,减少2024年度净利润0.46亿元。钕铁硼永磁业务承压,电驱系统业务收缩。分业务看,2024年公司钕铁硼永磁材料营收/毛利达到54.94/7.79亿元,同比-4.79%/-24.60%,主要由于行业竞争加剧,原料价格低迷等原因。从毛利率看,2024年毛利率为14.18%,较2023年下滑3.73pct。新能源汽车电机驱动系统业务由于业务收缩,营收下滑56.05%,毛利由正转负,为-0.29亿元。永磁材料产销量快速增长。公司目前拥有高性能钕铁硼永磁材料产能3万吨,其中烟台基地18000吨,产能利用率为84%,南通基地产能12000吨,24年产能持续释放,全年产量同比增长超150%,产能利用率达62%,成为公司新的增长点。分下游看,24年全年出货量同比大幅增长。其中,节能和新能源汽车市场出货量同比增长25%,共搭载561万台套节能和新能源汽车电机;家电行业出货量同比增长28%;智能消费电子领域出货量同比增长100%。无重稀土产品性能不断提升,可直接用于新能源汽车等领域。产品方面,公司开发,“无重稀土磁体”、“低重稀土磁体”、“超轻稀土磁体”等系列产品,性能优越,质量稳定,成本有竞争力。其中依靠“正海无氧工艺”和“晶粒优化技术”迭代升级,通过ML(机器学习)和AI(人工智能)等工具不断优化配方,提高了无重稀土产品性能,可以直接用于节能和新能源汽车、汽车节能电气和风电领域。目前公司无重稀土磁体产量同比增长50%;超轻稀土磁体出货量持续增长,晶粒优化技术(TOPS)相关产品在公司产品的覆盖率达到97%;扩散技术(THRED)相关产品在公司产品的覆盖率超过80%。投资建议:考虑到公司24年以来重新进行战略调整,聚焦稀土磁材主业,25年有望继续受益南通基地继续放量,叠加稀土价格触底回升,公司无重稀土产品性能提高,具有成本优势,预计公司2025/2026/2027年实现营业收入63.82/71.41/78.72亿元,分别同比变化15.21%/11.90%/10.24%;归母净利润分别为3.27/3.93/4.91亿元,分别同比增长253.98%/20.27%/24.94%,对应EPS分别为0.39/0.47/0.59元。以2025年5月23日收盘价为基准,2025-2027年对应PE分别为31.83/26.47/21.18倍。首次九游娱乐覆盖给予公司“增持”评级。l风险提示:价格波动风险;项目进度不及预期风险;下游需求不及预期风险;模型假设与实际不符;政策超预期风险等。

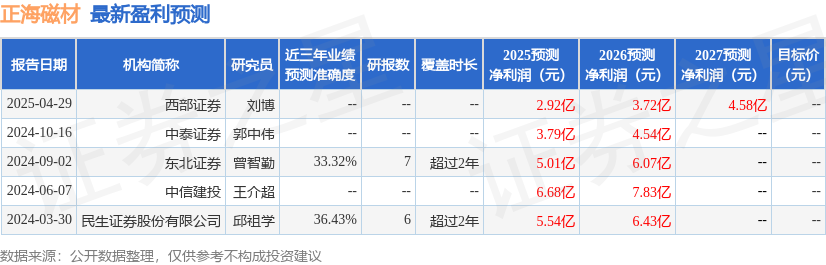

证券之星数据中心根据近三年发布的研报数据计算,民生证券股份有限公司邱祖学研究员团队对该股研究较为深入,近三年预测准确度均值为36.43%,其预测2025年度归属净利润为盈利5.54亿,根据现价换算的预测PE为18.51。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备240019号),不构成投资建议。

证券之星估值分析提示正海磁材盈利能力良好,未来营收成长性一般。综合基本面各维度看,股价合理。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的在于传播更多信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性九游娱乐等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。如该文标记为算法生成,算法公示请见 网信算备240019号。